Что означает и для чего нужна функция кэшбэка

Рост популярности использования банковских карт при оплате товаров и услуг объясняется удобством и надежностью данного платежного инструмента по сравнению с наличными деньгами. Одной из дополнительных функций банковских карт является кэшбэк. Практически каждый слышал это слово, но не все знают, что оно означает, и какие выгоды приносит эта услуга. Некоторые люди привыкли считать ее обманом или разводом, поэтому попробуем разобраться, что это такое простыми словами.

Содержание:

- Что означает кэшбэк?

- Как работает схема начисления кэшбэка?

- Что такое сайты-агрегаторы

- Правила пользования кэшбэком

- Положительные и отрицательные стороны кэшбэк-сервисов

- Рейтинг банковских карт с кэшбэком

Что означает кэшбэк?

Кэшбэк (от английского «сashback» – возврат наличных средств) – это услуга, предоставляемая владельцам банковских карт, которая означает следующее: когда потребитель (клиент банка) расплачивается за товары или услуги банковской картой, то часть потраченных денежных средств возвращается на его карту обратно в виде бонуса за пользование банковской картой. Чаще всего, возвращается определенный заранее оговоренный процент от общей суммы покупки. У каждого банка размер процента разный, он может варьироваться от 1 до 5% (в некоторых случаях и больше). Иногда могут возвращаться не денежные средства, а вместо этого начисляется определенное количество баллов, зависящее от суммы сделанной покупки, которые потом можно потратить на приобретение определенных товаров и услуг. Но это уже не имеет отношение к кэшбэку. Это простое поощрение пользователей банковскими картами.

Данная функция впервые появилась на Западе в сфере банковского обслуживания в начале 90-х годов 20 века. Банки России и других стран СНГ не сразу стали применять данную технологию в своей деятельности. Причины, по которым российские банки постепенно стали включать кэшбэк в функции банковских карт:

- развитие банковской системы и рост конкуренции на рынке банковских услуг;

- стремление банков привлечь новых клиентов и повысить их лояльность;

- получение дополнительной банковской прибыли.

Кэшбэк – это не виртуальные баллы, обмениваемые только на определенный перечень товаров, в которых покупатель может не нуждаться или же не подходящих по цене или качеству. Это «живые» денежные средства, которые можно вывести на банковскую карту, счет мобильного телефона или webmoney и тратить на необходимые товары и услуги без привязки к определенным магазинам.

Сферы применения кэшбэка:

- интернет-торговля;

- пользование банковскими услугами при оплате банковской картой;

- розничные торговые сети;

- государственное управление (возврат налоговых платежей при выплатах по ипотеке).

Кто же возвращает часть потраченных денег?

- обслуживающий банк, чьей банковской картой пользуется клиент;

- специально созданный сервис, через который осуществлялась покупка.

Возврат денежных средств при покупке выгоден как магазину, в котором эта покупка была совершена, так и банку, чьей банковской картой расплачивался покупатель. Торговые организации таким образом привлекают новых клиентов, увеличивая свой оборот и чистую выручку. А банки выступают в этом процессе посредниками, получая за это часть своей выгоды.

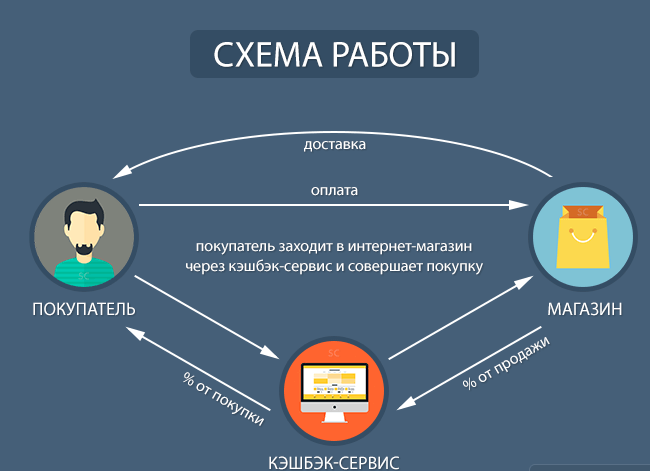

Как работает схема начисления кэшбэка?

Покупатель совершает покупку в интернете через сайт сервиса или непосредственно в торговой точке, расплачиваясь посредством банковской карты.

Торговая точка возвращает часть денежных средств сервису, через который осуществлялась покупка, или банку, чьей банковской картой расплачивался покупатель. Эти денежные средства являются своего рода благодарностью за каждого привлеченного благодаря сервису или банку клиента.

Посредник в лице сервиса или банка часть своей выгоды возвращает покупателю в виде денежных средств, которые поступают на его счет.

Выгоды от кэшбэка:

- для покупателя – экономия в виде возврата части потраченных денежных средств;

- для продавца – привлечение нового клиента, который может стать постоянным;

- для банка или сервиса – получение дополнительного дохода за оказание посреднической услуги.

Пример:

Магазин бытовой техники продает покупателю пылесос за 12000 руб. При этом торговая наценка на данный товар равна 30%. Себестоимость пылесоса на 30% меньше и составляет 8400 руб. У данного магазина заключен договор с банком о том, что если он приведет дополнительного покупателя, который оплатит покупку в этом магазине банковской картой этого банка, то банк получит 10% от стоимости товара. Покупатель заплатил магазину 12000 руб. за пылесос, 1200 руб. магазин возвращает банку, чьей банковской картой расплатился покупатель, банк перечисляет 5% (согласно заранее оговоренным тарифам банковской карты) от полученной от магазина суммы (600 руб.) покупателю обратно на его счет.

Что такое сайты-агрегаторы

Ростом популярности кэшбэка в мире воспользовались различного рода интернет-сайты, которые не только выступают гарантом возврата определенной части средств, потраченных на покупки, но и предоставляют различную информацию, которая очень важна в современном мире, когда легко потеряться в многообразии предлагаемых товаров и услуг (сравнение и поиск самых дешевых товаров, предоставление информации о качественных характеристиках товаров и услуг, предложение ознакомиться с комментариями или отзывами других пользователей).

Сервисы предлагают:

- возврат определенного процента от потраченной суммы;

- возврат заранее фиксированной суммы, которая не зависит от объема потраченных денег.

Выплата может происходить или же на банковскую карту покупателя, или же на виртуальный кошелек в интернете, который тоже набирает сейчас свою популярность.

Такие интернет-сайты получили название сайтов-агрегаторов. Они помогают покупателям решить сразу две задачи: сэкономить денежные средства и выбрать с наименьшими затратами времени подходящий товар или услугу. Но у данных сайтов есть определенное требование к их пользователям: наличие на счету определенной суммы денег, размер которой варьируется в зависимости от сайта-агрегатора (от одного рубля до нескольких тысяч рублей).

Правила пользования кэшбэком:

- Из множества сайтов-агрегаторов, которые предлагают услугу кэшбэка, выбрать тот, который имеет для вас более выгодные и подходящие условия.

- Зарегистрироваться на этом сайте и стать полноправным участником его партнерской программы.

- Указать все необходимые данные для вывода денежных средств.

- Делать покупки у партнеров данного сайта-агрегатора (их список указан на самом сайте).

- Контролировать поступление части денежных средств от общей суммы покупки в соответствие с установленным сайтом процентом возврата на ранее выбранный способ вывода кэшбэка.

Положительные и отрицательные стороны кэшбэк-сервисов

Кэшбэк-сервисы имеют как свои плюсы, так и минусы.

Плюсы с точки зрения покупателя:

- экономия денежных средств в виде возврата части потраченных на покупку денег;

- очень быстрое поступление возвратных средств, особенно при оплате банковской картой;

- появляется возможность за те деньги, которые вернулись на карту, приобрести большее количество товаров и услуг;

- покупатели получают стимул переходить на безналичные платежи, которые являются гарантом прозрачности финансового рынка.

Минусы с точки зрения покупателя:

- карта с услугой кэшбэка, как правило, обходится клиенту банка дороже, чем без таковой услуги;

- сумма кэшбэка ограничена в размерах. В большинстве банковских организаций максимальный кэшбэк не больше 5000 руб. за два года. Это означает, что сколько бы покупок не осуществил клиент в течение этих двух лет по банковской карте, банк не вернет ни копейки больше этой суммы. Еще могут быть заранее оговоренные способы вывода возвратных денежных средств, например, только счет мобильного телефона (для оплаты услуг операторов сотовой связи). Другим вариантом может быть возможность потратить эти средства только на товары и услуги определенных магазинов или сервисов (конкретные АЗС, интернет-магазины и т.д.);

- кэшбэк не начисляется за оплату жилищно-коммунальных услуг, электричества, уплату налогов и штрафов, которые составляют весомую долю расходов каждого человека;

- при просрочке выплаты процентов по кредиту даже на сутки банк исключает возможность пользования данной услугой, и бонусная карта клиента сразу становится обычной дебетовой;

- список магазинов и сервисов, где действует услуга возврата части денежных средств, ограничен. Человек не может выбрать тот магазин, который находится рядом с его домом или к которому ему удобнее всего добираться, если те не входят в данный список.

- данная услуга заставляет покупателей осуществлять все больше и больше покупок, выступая своеобразным «наркотиком», будучи уверенными в том, что при большей сумме покупки они получат большую экономию денежных средств;

- если функция кэшбэка есть на кредитной карте, проценты по кредиту будут немного завышенными по умолчанию, что значительно снижает экономию, когда покупка осуществляется за кредитные деньги.

Рейтинг банковских карт с кэшбэком

- Карта Альфа-Банка – 10% при оплате товаров на АЗС и 5% - при покупке продовольственных товаров, все остальные покупки – 1%. Стоимость обслуживания дебетовой карты –1990 рублей в год.

- Карта Тинькофф BlackPlatinum – возврат до 5% потраченных средств (только для определенного списка магазинов). Плата за обслуживание карты – 99 руб. в месяц, которые не взимаются, если на счету находится более 30 тыс. руб.

- Карта «Польза» от банка Хоум Кредит – возврат до 10% потраченных денежных средств в одной из точек, которая является партнером банка. При оплате покупок на АЗС, в ресторанах и кафе возвращаются 3%, а во всех остальных случаях – 1%. Преимущество данной банковской карты в том, что возврат осуществляется даже при оплате услуг операторов сотовой связи, оплате жилищно-коммунальных услуг и услуг интернет провайдеров.

- Карта «Смарт» от банка «Открытие» – 10% в определенных категориях и 1,5% за все остальные расходы. Важное условие – ежемесячные расходы должны быть не менее 30 тыс.руб., иначе кэшбэк будет в размере 1% от потраченной суммы. Если выполнять это условие, плата за годовое обслуживание банковской карты взиматься не будет.

- Большие бонусы от Сбербанка – 10% при обслуживании на заправках и оплате услуг такси, 5% – при осуществлении расчета в ресторанах и кафе, 1,5% – при оплате продуктов питания и сопутствующих товаров в супермаркетах, 0,5% – за все остальное.

Рейтинг кэшбэк-сервисов России (критерии ранжирования – количество партнеров, с которыми сотрудничает сайт-агрегатор, предложение дополнительных бонусов после регистрации, свободный выбор и разнообразие способов для вывода средств (больше способов – выше рейтинг), минимальная сумма для вывода (чем она меньше, тем выше рейтинг), процент кэшбэка при покупках):

- Letyshops сотрудничает с больше, чем 1000 магазинов не только в России, но и по всему миру.

- Kopikot.

- ePNCashBack.

- Алибонус.

- Мегабонус.

- Кэш4Брендс.

Каждый клиент сам вправе выбирать, какому из сервисов отдать предпочтение.

У банковских карт и интернет-сервисов с опцией кэшбэка есть как преимущества, так и недостатки. Важно грамотно подойти к выбору банковской карты или сайта-агрегатора, чтобы подобрать наиболее подходящие и приемлемые условия для себя. И тогда выгода будет очевидной.